VIE

可变利益实体(Variable Interest Entities;VIEs),即“VIE结构”,也称为“协议控制”,其本质是境内主体为实现在境外上市采取的一种方式。

Why

讲讲VIE这双筷子

以漫画的形式生动形象叙述VIE结构的起源、常见的交易结构、避税地以及在实践中的应用和管辖等,可对VIE结构有更加直观认识。

VIE指可变利益实体(Variable Interest Entities),也称“协议控制”,即境外上市实体与境内运营实体相分离,境外上市实体通过协议的方式控制境内运营实体,使该运营实体成为上市实体的可变利益实体。

哦,VIE就类似于筷子的诞生过程。

3000多年前的殷商时代中国就开始使用筷子。但当时叫“箸”。“箸”和停住的“住”谐音。

所以就改叫“快”,由于一般为竹制的,宋朝的时候正式叫做“筷”

不好意思,说岔了,绕回来。

我们通过拍脑袋来模拟下筷子的诞生过程。

出于主权或意识形态管制的考虑,我国禁止或限制境外投资者投资诸多领域,比如电信、媒体、科技、互联网产业等。

这盘鸡肉不是谁想吃都给吃的。

那怎么办?

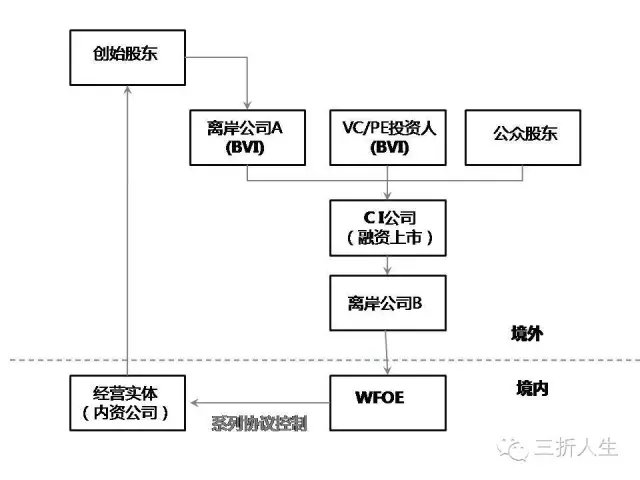

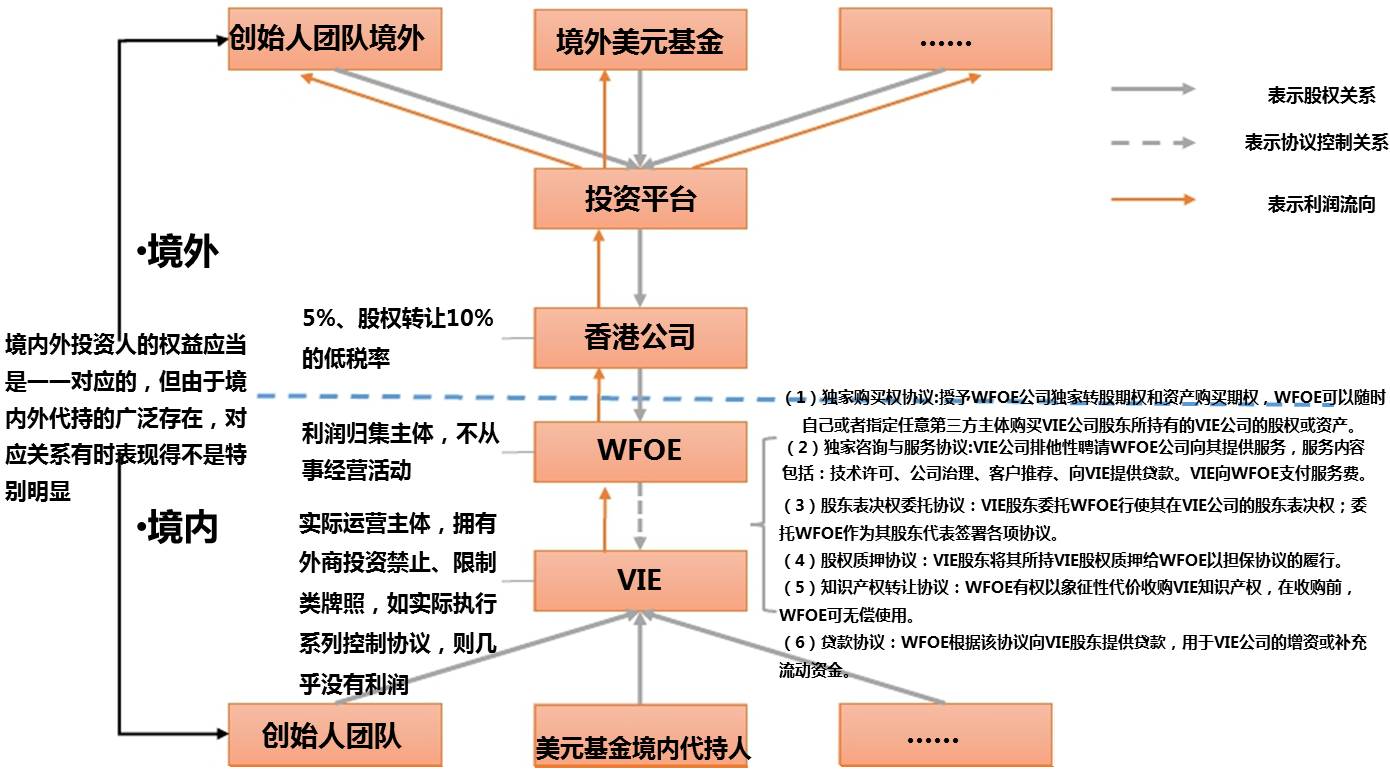

来,我们看下VIE的架构:

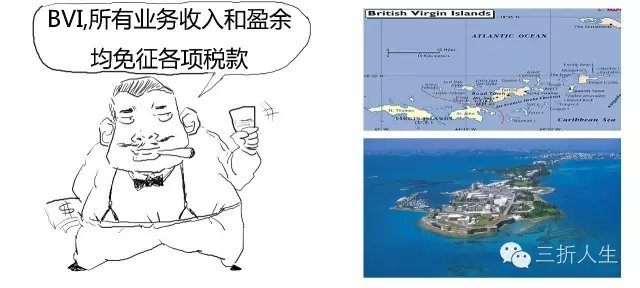

BVI指英属维尔京群岛(The British Virgin Islands),是世界上发展最快的海外离岸投资中心之一,是国际著名的避税中心。

CI是指开曼群岛(The Cayman Islands ),得名于此地产鳄鱼(西班牙语作caiman),有“避税天堂”的美誉,是世界第四大金融中心。

WFOE是指外商投资企业/外商独资企业(Wholly Foreign Owned Enterprise)。

BVI公司注册费用更低,股东结构相比CI公司更保密,不容易上市,若单纯为避税BVI公司即可,若要投资或者上市,CI更合适。

我们来看下VIE这双筷子是如何夹到这只鸡的。

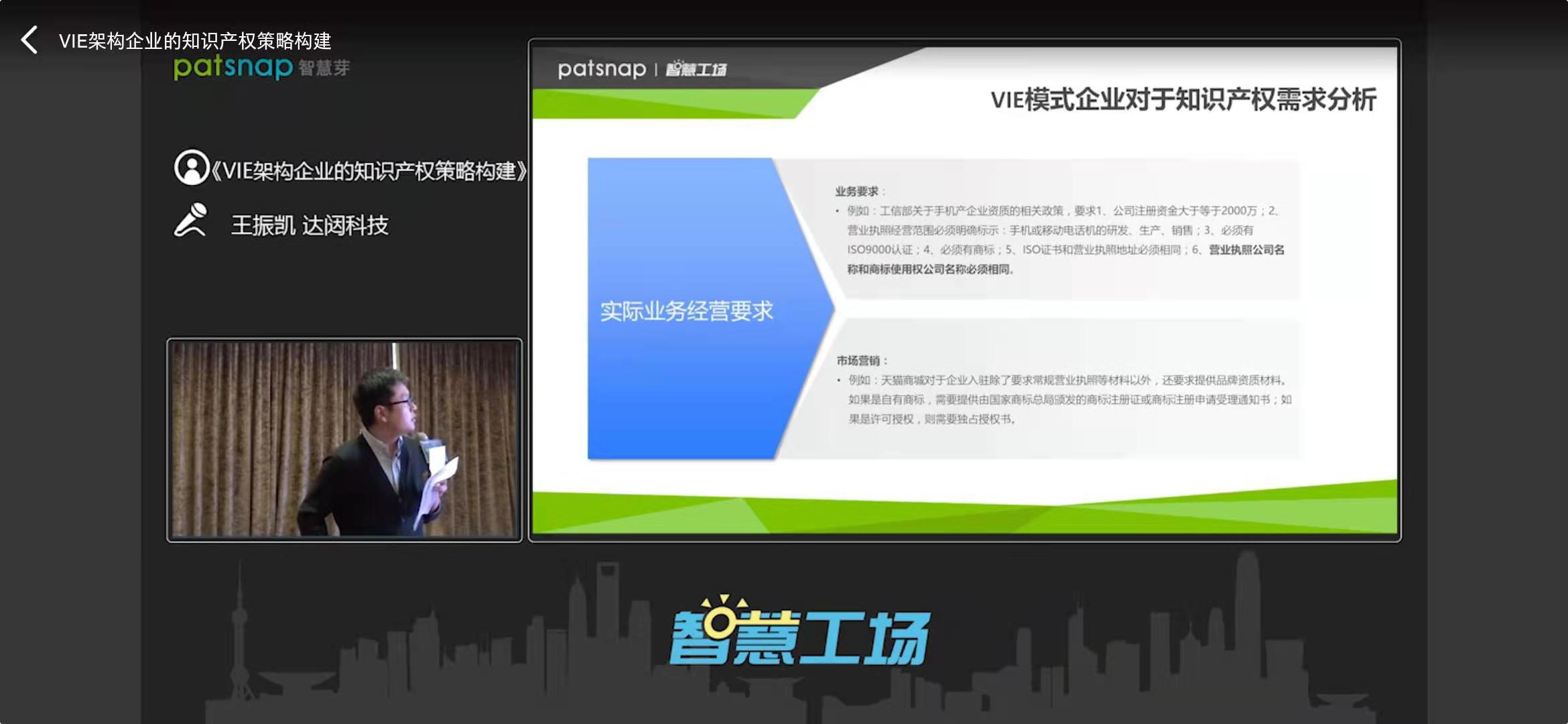

假设一家内资企业经营外资不被获准进入的领域,像互联网经营领域,办理互联网出版许可证、网络文化经营许可证、网络传播视听节目许可证等都要求内资企业。

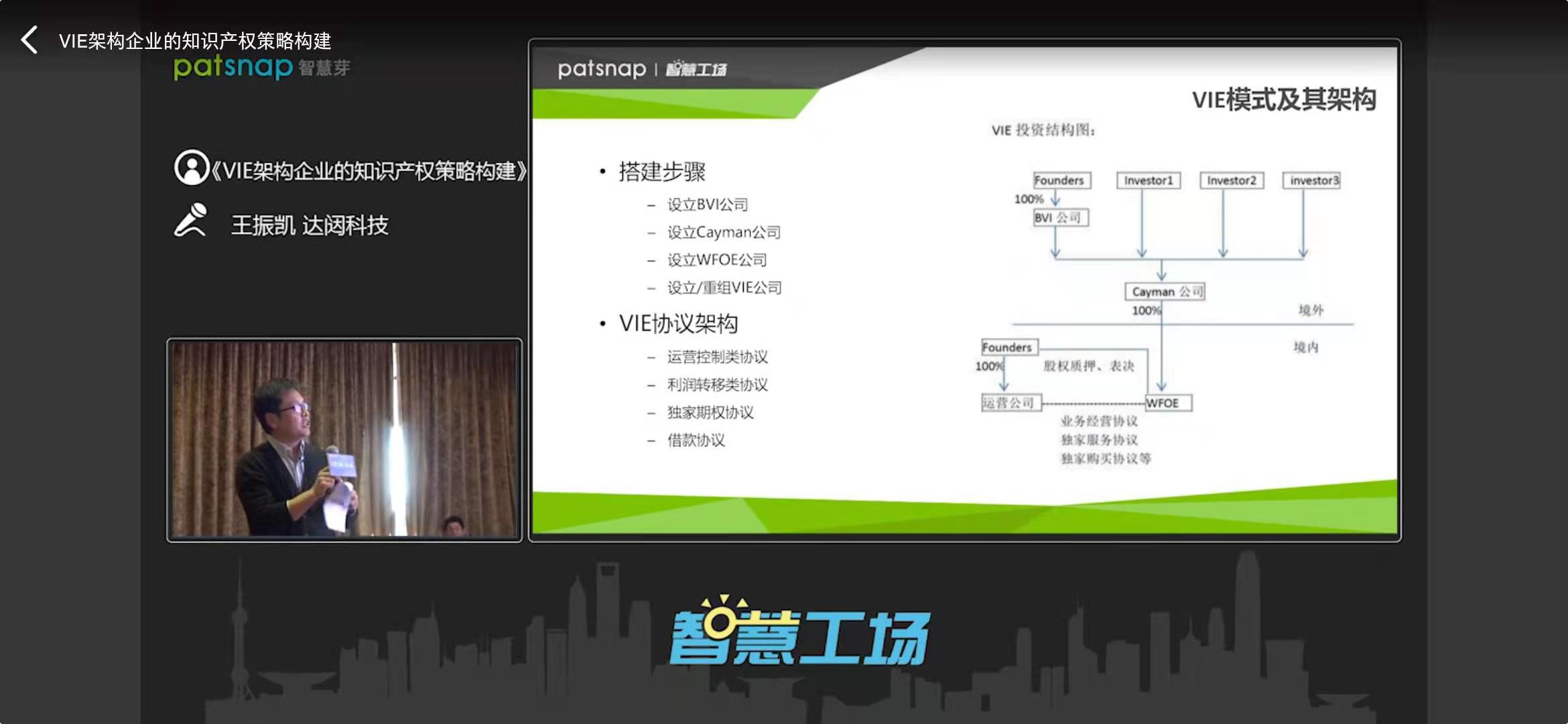

内资公司在BVI设立离岸公司A,A公司与境外投资人共同成立CI公司,作为上市的主体。

CI公司再设置离岸公司B,持有B公司100%股权。B公司则在境内设立WFOE。

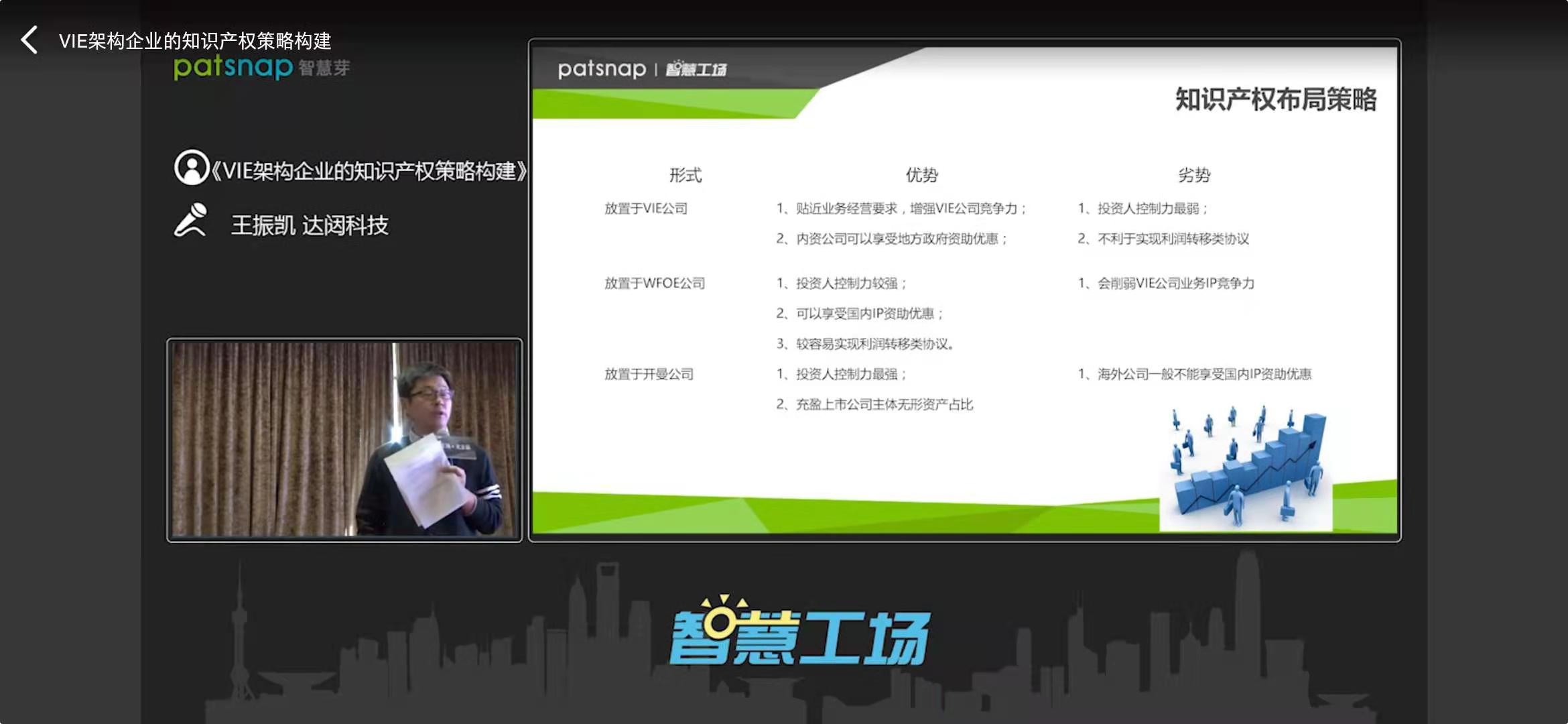

该WFOE与国内运营业务的经营实体签订一系列协议,达到对经营实体协议控制(VIE权益)的目的,并符合我国法规要求。

系列协议具体包括《股权质押协议》、《股东表决权协议》、《独家期权协议》、《独家业务合作协议》、《贷款协议》等。

通过这些协议,CI母公司公司最终控制中国内资公司,使其可按照外资母公司意志经营内资企业、分配、转移利润,而内资公司则实现吸引外资入股的目的。

若无离岸公司B,则一旦CI公司要进行资产重组,则需直接处理境内WFOE资产,对境内WFOE处置需国内商务部门审批,耗时较长。

故设立离岸公司B,则重组时直接转让B公司股权即可,无需境内审批,实现了交易便捷性。

这不是要管了么。

而且互联网等企业的发展需要海量资金投入,在当时环境下,政府及国内VC基金是无法承受的,因此默许VIE架构存在,去海外上市,用境外投资者的钱来发展国内互联网事业,就成无奈且必然的选择。

What

可变利益实体

可变利益实体(Variable Interest Entities;VIEs),即“VIE结构”,也称为“协议控制”,其本质是境内主体为实现在境外上市采取的一种方式。是指境外上市实体与境内运营实体相分离,境外上市实体在境内设立全资子公司(Wholly Foreign Owned Enterprise,WFOE ),该全资子公司并不实际开展主营业务,而是通过协议的方式控制境内运营实体的业务和财务,使该运营实体成为上市实体的可变利益实体。这种安排可以通过控制协议将境内运营实体的利益转移至境外上市实体,使境外上市实体的股东(即境外投资人)实际享有境内运营实体经营所产生的利益,此利益实体系指合法经营的公司、企业或投资。2013年3月,李彦宏的“鼓励民营企业海外上市(VIE)取消投资并购、资质发放等方面政策限制”的提案引发产业热议。

境内实体采取VIE的方式在境外上市,主要目的是为了规避境内法律法规对特定行业的外资比例限制,能够最大程度的融资,另外境内主体到境外上市也存在各种限制。2015年6月20日,工信部发布公告,宣布在上海自贸区开展试点基础上,在全国范围内放开经营类电子商务(在线数据处理与交易处理业务)外资股比限制,外资持股比例可至 100%。这意味着,电子商务外资股权比例的要求彻底取消,在境外上市的中国电商类企业可以不必拆除VIE架构直接回归,在中国境内上市。

传统结构

说起VIE结构,最典型的应用是在外商投资受中国法律限制的互联网通信(TMT)或电子商务领域。VIE结构是一个变通结构,是由外国投资者和中国创始股东(自然人或法人)(以下称“中国投资者”)成立一个离岸公司(以下称“上市公司”),再由上市公司在中国境内设立一家外商独资企业(WFOE)从事外商投资不受限制的行业,例如最典型的技术咨询服务业(以下称“技术公司”),技术公司对境内的运营公司(以下称“国内牌照公司”)提供实际出资、共负盈亏,并通过合同关系拥有控制权,最终实现外国投资者间接投资原本被限制或禁止的领域。

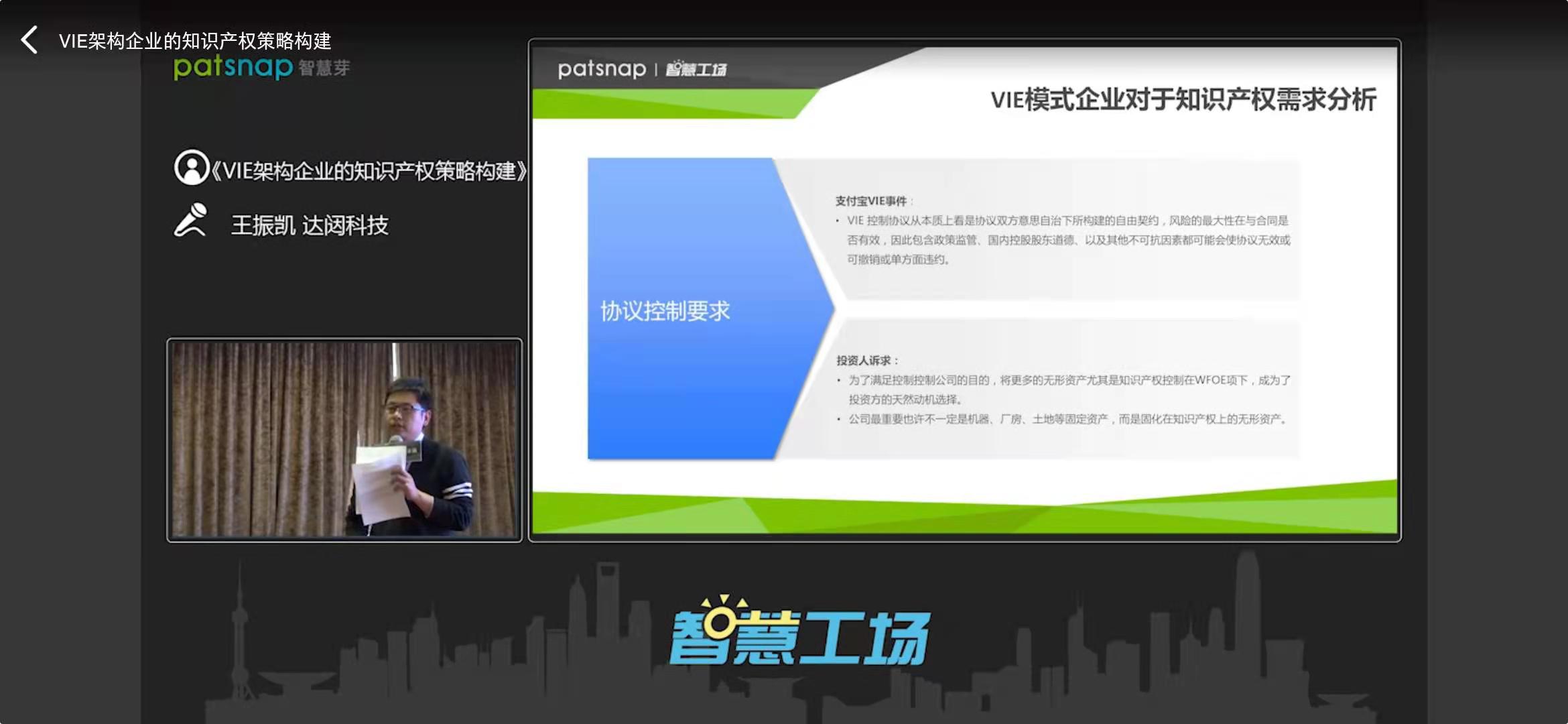

VIE结构的关键是通过VIE协议下的多个协议而不是通过拥有股权来控制国内牌照公司。通过技术公司和国内牌照公司签订的VIE协议,上市公司获得了对国内牌照公司的控制权和管理权,从而实现了财务报表的合并,这些特点对任何未来打算在国际市场上市的公司以及为跨境交易优化税务结构至为关键。

现有不足

(1) VIE结构在中国法律规范下仍处于“灰色”地带,尽管有尝试性案例发生,但中国法院尚未对控制协议的合法性做出过肯定;

(2) 中国政府相关部门对VIE结构的态度仍不明朗,保留、约束和取缔VIE结构的声音并存;

(3) 现行绝大部分版本的控制协议根据中国法律存在执行上的瑕疵;

(4) 外国投资者申请中国法院执行域外法院生效判决的可能性不大;

(5) 外国投资者向中国法院提起针对控制协议违约之诉的可能性和可操作性不大;

(6) 从会计角度看,中国的法律规范给技术公司直接或间接地向离岸公司遣返利润、股息或红利设定了诸多限制,这给VIE结构下的企业并表造成了实际困难;

(7) VIE结构的被滥用的现状也加剧了市场对于VIE结构前景的担忧。

升级

海外市场对于VIE结构的质疑以及中国政府保持缄默的做法使得无论是投资者还是需要引资的公司都对利用VIE结构进行投融资采取保守和观望的态度,很多人担心中国政府是否真会对VIE结构“开刀”甚至取缔VIE结构,这也直接导致了市场上相关交易的停滞不前。有没有一种既能够符合中国现有法律规范与政策要求,又更为行之有效的新模式呢?

“跨多界控制模式”(简称“MJCC”结构)显现出了它的优点。新结构可提供多重司法管辖权下的司法救济,从而为外国投资者提供最大限度的法律保护,同时新结构中引入保管人机制,保管人应接受并严格执行上市公司的指示,并且可灵活地根据公司具体情况引入其他不同措施,可以为广大的外国投资者、中国公司和创始人提供了更为有效的公司治理和更具有合法性和可操作性的解决方案。

特征

美国标准会计准则中指出可变利益实体至少要具有以下几种特征中的一种:

(1)如果没有另外的财务支持,那么它的承担风险的权益投资不足以满足其经营需要.也就是说它的权益等于或小于实体预期的损失.

(2)权益的持有者并非作为一个整体通过表决权或类似权利对实体的经营活动做出直接或间接的决策.

(3)表决权并不按照持有人预期损失或预期的剩余收益的比例在持有者之间进行分配.实际上,实体所有的经营活动都代表一个只拥有很小比例的较少表决权的投资人的利益.

(4)权益的持有者并非作为一个整体承担预期的损失和收取预期的剩余利益.

当一个实体的权益很明显属于可变利益时,这时发起人就要判断该实体是否为可变利益实体.判断的标准主要是根据发起人初次涉及可变利益实体的当天存在的情况,如果当时情况表明实体符合上述特征之一.那么就可以判断该实体为一可变利益实体,否则就不是.同时在判断的当天,实体现存的文件或合同中还规定一个未来可能发生的变化,当在未来这种可能变化确实发生了,那么要根据发生的状况判断实体是否仍为可变利益实体.

如果该实体在未来其决定性的文件或成立时的合同内容发生了变化,并且这种变化改变了实体权益投资的风险性特征时 需要对实体进行再确认.这里,风险性是指实体的权益投资小于或等于预期发生的损失这一性质.

此外,如果实体改变了权益投资的性质,将权益投资返给投资者,或用于预期损失上或者实体从事额外活动,这些活动可能增加实体未来的预期损失等,出现上述这些情况,都需要对可变利益实体的性质进行再确认.

如果确认后发现实体仍符合FIN46规定的四个特征之一,仍为作为可变利益实体,否则就不应再视为可变利益实体对待.

综合可变利益和SPE的特征,认为可变利益实体就是以持有可变利益为主要特征的一种SPE,其权益投资的数额小,不足以支持整个实体的经营活动.

可变利益实体与其他经营性企业之间的区别在于权益投资的性质和金额,以及权益投资者的权利和义务均不相同.对于其他经营性企业,其权益投资者一般会首先承担损失,而可变利益实体不发行投票性权益(或其他具有类似权利的权益),承担风险的股权投资总额非常小,如果实体没有额外的从属性财务支持,这部分股权投资额很难为自身业务活动提供足够的资金.这意味着根据控制性权益来决定合并的准则对可变利益实体来说是不适用的.

风险和发展

关于VIE结构“罪与罚”的讨论,已不止出现过一次。VIE结构的出现,最早是为了规避国内对于外资投资的限制。这一结构被中国企业借用的十年中,确实形成了很多的灰色地带,也带来了很多不为人知的灰色解决方案。

互联网业内人士表示,李彦宏之所以在议案中突出“取消海外上市民企在国内并购中的诸多限制”的建议,主要是由于互联网企业的发展到了一个路口,需要“并购”推动继续前进。“现在的百度、搜狐等、如果想要在主业以外寻得突破和更新的利润增长点,最好的方式就是实施并购。”

据悉,李彦宏在提案中建议,对于VIE结构的海外上市民企,取消其在投资并购审查、牌照发放等方面的限制,给予完全的国民待遇。对于敏感领域,尝试对企业实际经营权和控制权均为中国自然人掌握的VIE企业开放,或采用“新人新办法、老人老办法”的原则,逐步梳理不同类型的VIE结构企业。

上述互联网人士指出,VIE结构的核心点是法律主体和实际主体之间的“协议控制”。而在这个“协议控制”背后一般会有一系列的协议文件,这一揽子的协议文件下隐藏的风险和可能性难以预计。

提案

2013年3月,李彦宏在提案中建议国家鼓励民营企业海外上市,进一步明确相关法规政策,引导VIE健康发展。首先,建议政府修改现有法规,参照国际经验,出台切实可行的指导意见,鼓励企业利用VIE实现海外上市、获取海外投资、促进跨越式发展;其次,在投资并购、牌照发放等方面,取消对VIE结构企业的限制,给予VIE结构企业完全的国民待遇等。

对于这个提案,新浪董事长曹国伟、易凯资本CEO王冉都表示赞同。王冉据此呼吁:“为了一个创新中国,该给VIE一个说法了。”而天使投资人蔡文胜则期待看到提案被政府重视及采纳:“提案能够通过就太好了!”

相比较全国政协委员、苏宁董事长张近东抛出的加强VIE模式监管的观点,互联网观察家信海光认为:“他们两人的提案表面看观点相左,但实际只是关注的角度不同,但李彦宏的提案对国家经济全局的推动影响更值得期待。VIE是中国民营企业,尤其是高科技企业十年发展摸索的一套创新模式,并帮助大批企业取得国际化发展。政府应该重视李彦宏所提及关于VIE问题的解决,这是扶持战略性新兴产业、加快转型的重要一步,也是延续三十多年中国经济丰硕成果,让中国企业真正成为市场主体的关键举措。”

VIE架构的知识产权策略